SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Чистая прибыль банковского сектора в марте 2025г составила ₽244 млрд (+14% м/м) — обзор Банка России за март 2025г

- 18 апреля 2025, 11:41

- |

О РАЗВИТИИ БАНКОВСКОГО СЕКТОРА РОССИЙСКОЙ ФЕДЕРАЦИИ В МАРТЕ 2025 — ЦБ РФ:

( Читать дальше )

- Корпоративный портфель увеличился на 0,8 трлн руб. (+0,9%) после сдержанных темпов в феврале (+0,1%). Росли как рублевые кредиты (+0,6 трлн руб., +0,9%), так и валютные (+0,2 трлн руб. в рублевом эквиваленте, +1,6%).

- Ипотечный портфель на балансах банков увеличился на умеренные 0,3 после 0,2% в феврале. Выдачи ипотеки выросли на умеренные 13% (257 млрд после 227 млрд руб. в феврале). Основной объем кредитов (87%) выдан в рамках госпрограмм (224 млрд руб. 6, +13%, после 198 млрд руб. в феврале).

- Потребительское кредитование сокращалось менее активно, чем месяцем ранее (-0,3% в марте против -0,9% в феврале). За последние 12 месяцев прирост портфеля замедлился до 5,6 с 7,9%.

- Вложения в ОФЗ сократились на 0,1 трлн руб. за счет продаж бумаг прочим участникам рынка на 0,3 трлн руб., что частично компенсировалось выкупом новых выпусков (+0,2 трлн руб.).

- Активность Минфина России оставалась высокой: объем размещения ОФЗ составил 0,5 трлн руб. (как и в феврале), из которых ~43% выкупили банки. Выпускались в основном длинные бумаги с постоянным купоном (средневзвешенная ставка составила ~15,5%).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Совкомбанк планирует поучаствовать в консолидации банковского сектора, настолько дешевого сектора не было никогда - управляющий директор банка Андрей Оснос — Reuters

- 15 ноября 2024, 12:57

- |

Совкомбанк видит возможности для покупки игроков финансового рынка в текущих условиях — управляющий директор банка Андрей Оснос — Reuters

Совкомбанк уже находится в процессе поглощения ХКФ-банка, работающего под брендом Хоум Банк, а также в этом году завершил интеграцию страховой группы Инлайф.

Незавершенные сделки Оснос комментировать отказался.

По его оценке, дефицит ликвидности, который формируется на фоне повышения ключевой ставки, и закручивание гаек ЦБР дает возможности для консолидации сектора.

( Читать дальше )

Совкомбанк уже находится в процессе поглощения ХКФ-банка, работающего под брендом Хоум Банк, а также в этом году завершил интеграцию страховой группы Инлайф.

Незавершенные сделки Оснос комментировать отказался.

По его оценке, дефицит ликвидности, который формируется на фоне повышения ключевой ставки, и закручивание гаек ЦБР дает возможности для консолидации сектора.

«Первый вызов – это дефицит ликвидности у крупных банков. Второй вызов – это ужесточение требований к капиталу, это и макропотенциальные требования, и это выход из различного рода послаблений… Поэтому у многих банков, не только крупных, нормативы достаточности капитала сократились.… И последнее -это очень высокая стоимость привлечения новых клиентов. Это чувствуют все банки. Но такой рынок открывает и возможности», — сказал Оснос.

«Одна из таких возможностей — это консолидация финансового сектора.

( Читать дальше )

Новости рынков |Прибыль банковского сектора в 2кв 2024г сократилась до 0,8 трлн руб (в 1кв - 0,9 трлн руб)— Обзор Банка России

- 17 сентября 2024, 10:53

- |

2 квартал 2024г — Обзор Банка России:

( Читать дальше )

- Сокращение прибыли до 770 млрд с 899 млрд руб. в 1к24 (-129 млрд руб., -14%) вызвано: ростом операционных расходов на 124 млрд руб. (+15%, в начале года они традиционно низкие), в том числе на рекламу (+37 млрд руб., в полтора раза) и страхование (+16 млрд руб., +25%), в основном за счет отчислений в АСВ из-за роста базы и расширения периметра застрахованных лиц в рамках 177-ФЗ -снижением доходов от инвалюты на 96 млрд руб. (-76%), до 30 млрд руб., в основном из-за убытков от переоценки ОВП (-83 млрд руб.), так как рубль укрепился на 7,7%; - убытком от ценных бумаг на 34 млрд руб. (после 42 млрд руб. доходов в 1к24), в основном из-за отрицательной переоценки ОФЗ вследствие ожиданий по ужесточению ДКУ.

- Прибыль в 1п 2024г составила 1,7 трлн руб., при этом доходность на капитал с учетом роста бизнеса сократилась до 22,8 с 27,3%. Банки нарастили основную прибыль на 290 млрд руб. (+20%, до 1708 млрд руб.)

- Заметно выросла стоимость кредитного риска (CoR) в рознице (на 0,8 п. п., до 2,4 п. п.), превысив среднеисторический уровень (~2,0%). Это результат продолжающегося вызревания кредитов, выданных высокорискованным заемщикам по высоким ставкам в конце 2023 – начале 2024 года.

( Читать дальше )

Новости рынков |Прибыль банковского сектора (без учета дивидендов российских дочерних банков) в мае 2024г составила 255 млрд рублей (-16% м/м) — Банк России

- 25 июня 2024, 17:34

- |

+ В мае 2024г корпоративный портфель вырос на значительные 1,3 трлн руб. (+1,7%) после +1,9% в апреле и +1,8% в марте.

+ По предварительным данным, рост ипотеки составил 1,7% после 1,4% в апреле. Выдачи в мае 2024г увеличились до 546 млрд после 466 млрд руб в апреле.

+ По предварительным данным, темп роста потребительского кредитования ускорился до 2,0 с 1,8% в апреле, а всего с начала года прирост составил уже почти 8%, что в 1,5 раза выше, чем за аналогичный период прошлого года.

+ Объем вложений в долговые ценные бумаги практически не изменился (+0,1 трлн руб., 0,6%). Всего в мае Минфин России разместил ОФЗ на ~88 млрд руб. (~272 млрд руб. в апреле).

+ Средства юрлиц сократились на 1,3 трлн руб. (-2,2%) после значительного притока в апреле – на 5,0%.

+ Средства населения увеличились на значительные 1,3 трлн руб. (+2,6 после +2,1% в апреле) в условиях привлекательных депозитных ставок.

+ Структурно ситуация с ликвидностью пока не улучшается: банки продолжили активно наращивать кредитование, а их ликвидные активы при этом даже немного сократились.

( Читать дальше )

Новости рынков |Прибыль банковского сектора РФ за 9мес 2023г составила 2,7 трлн руб, по итогам года может достичь 3,3 трнл руб — Банк России

- 07 декабря 2023, 10:11

- |

Прибыль банковского сектора РФ за 9мес2023г составила 2,7 трлн руб, по итогам года может достичь 3,3 трнл руб — Банк России

www.interfax.ru/business/

www.interfax.ru/business/

Новости рынков |Прибыль банковского сектора РФ по итогам 2023 года может составить 3 трлн руб — зампред Банка России Ольга Полякова

- 08 ноября 2023, 14:52

- |

Прибыль банковского сектора РФ по итогам 2023 года может составить 3 трлн руб, сообщила зампред Банка России Ольга Полякова

tass.ru/ekonomika/19232003

tass.ru/ekonomika/19232003

Новости рынков |Сбер ожидает рекордную прибыль банковского сектора РФ в 2023г — глава финансового департамента

- 04 октября 2023, 18:13

- |

Сбербанк ожидает рекордную прибыль российского банковского сектора по итогам 2023 года, заявил вице-президент, директор департамента финансов Сбера Тарас Скворцов.

tass.ru/ekonomika/18911559

tass.ru/ekonomika/18911559

Новости рынков |ФАС работает над законопроектом, позволяющим ей усилить контроль за сделками по покупке крупными банками своих конкурентов — Ъ

- 29 сентября 2023, 10:35

- |

Начальник управления контроля финансовых рынков ФАС Ольга Сергеева заявила, что служба работает над законопроектом, позволяющим ей усилить контроль за сделками по покупке крупными банками своих конкурентов. Согласно пресс-релизу на сайте службы, документ обяжет банки согласовывать покупки своих конкурентов независимо от величины активов покупаемой компании. Разработкой документа также будут заниматься Минфин и Банк России.

По действующему законодательству крупные финансовые организации обязаны согласовывать с ФАС сделки по покупке своих конкурентов, если активы покупаемой организации превышают 29 млрд руб.

www.kommersant.ru/doc/6239831

По действующему законодательству крупные финансовые организации обязаны согласовывать с ФАС сделки по покупке своих конкурентов, если активы покупаемой организации превышают 29 млрд руб.

www.kommersant.ru/doc/6239831

Новости рынков |ЦБ собирается уточнить критерии системно значимых банков и ввести дифференцированные надбавки на капитал, которые сегодня для всех установлены в 1% — Ъ

- 29 сентября 2023, 10:34

- |

Банк России собирается уточнить критерии, в соответствии с которыми банк может быть отнесен к числу системно значимых, и ввести дифференцированные надбавки на капитал, которые сегодня для всех установлены в 1%. «Эти критерии будут учитывать размер клиентской базы банка и будут предоставлять нам возможность устанавливать дифференцированные надбавки к капиталам»,— пояснила зампред ЦБ Ольга Полякова.

Источники “Ъ” в ряде банков полагают, что серьезных плюсов от включения в число системно значимых для кредитных организаций нет. Зато для клиентов, по словам председателя правления Реалист-банка Владимира Эльманина, включение банка в список СЗКО означает его более надежное положение за счет повышенных требований к капиталу и более пристального контроля со стороны регулятора.

www.kommersant.ru/doc/6239788

Источники “Ъ” в ряде банков полагают, что серьезных плюсов от включения в число системно значимых для кредитных организаций нет. Зато для клиентов, по словам председателя правления Реалист-банка Владимира Эльманина, включение банка в список СЗКО означает его более надежное положение за счет повышенных требований к капиталу и более пристального контроля со стороны регулятора.

www.kommersant.ru/doc/6239788

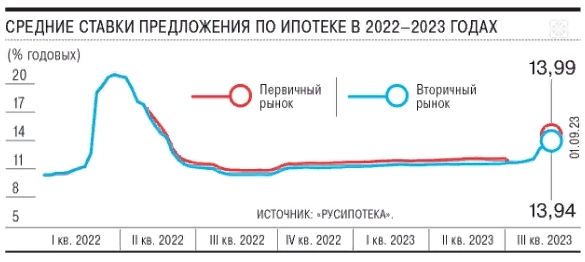

Новости рынков |Средние ставки по ипотечным программам банков вплотную приблизились к 14% годовых — Ъ

- 05 сентября 2023, 10:32

- |

Средние ставки по ипотечным программам банков вплотную приблизились к 14% годовых. Достигнутые показатели значительно выше комфортных значений, к которым уже привыкли заемщики.

До роста ставок объемы выдачи ипотеки росли высокими темпами. Согласно данным ЦБ и АО «Дом.РФ», за семь месяцев 2023 года банки выдали почти 1 млн кредитов на 3,69 трлн руб. По оценке ВТБ, в августе объем выдачи составил 800 млрд руб.

По словам главы центра финансовой аналитики Сбербанка Михаила Матовникова, рост ставок на 1 п. п. в среднем снижает спрос на кредиты на 15%. И в первую очередь удорожание ипотеки ударит по вторичному рынку, где произойдет существенное снижение спроса. Спрос на первичном рынке в основном формируется за счет льготных программ. По данным АО «Дом.РФ», на начало сентября средняя ставка по программе ипотеки на новостройки составляла 7,57% годовых, по семейной ипотеке — 5,54% годовых. На рыночных условиях кредиты берут те, кто не уложился в лимиты по суммам в рамках госпрограмм.

( Читать дальше )

До роста ставок объемы выдачи ипотеки росли высокими темпами. Согласно данным ЦБ и АО «Дом.РФ», за семь месяцев 2023 года банки выдали почти 1 млн кредитов на 3,69 трлн руб. По оценке ВТБ, в августе объем выдачи составил 800 млрд руб.

По словам главы центра финансовой аналитики Сбербанка Михаила Матовникова, рост ставок на 1 п. п. в среднем снижает спрос на кредиты на 15%. И в первую очередь удорожание ипотеки ударит по вторичному рынку, где произойдет существенное снижение спроса. Спрос на первичном рынке в основном формируется за счет льготных программ. По данным АО «Дом.РФ», на начало сентября средняя ставка по программе ипотеки на новостройки составляла 7,57% годовых, по семейной ипотеке — 5,54% годовых. На рыночных условиях кредиты берут те, кто не уложился в лимиты по суммам в рамках госпрограмм.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс